Personāla akciju plāni kļūst arvien populārāki kā iespēja vairot darbinieku motivāciju uzņēmumos visā pasaulē, arī Baltijas valstīs. Personāla opciju popularitāte skaidrojama ar ieguvumiem gan uzņēmumam, gan darbiniekam. Personāla opcijas piešķir darbiniekiem tiesības saņemt vai iegādāties uzņēmuma akcijas pēc noteikta laikposma un par cenu, kas zemāka par tirgus vērtību. Uzņēmums gūst labumu no tā, ka darbinieki ir gatavi strādāt, lai sasniegtu uzņēmuma mērķus un celtu tā akciju vērtību. Tā kā katras valsts regulējums šī papildu labuma aplikšanai ar nodokli var būt citāds, ir svarīgi aplūkot nodokļu regulējumu Lietuvā, Latvijā un Igaunijā.

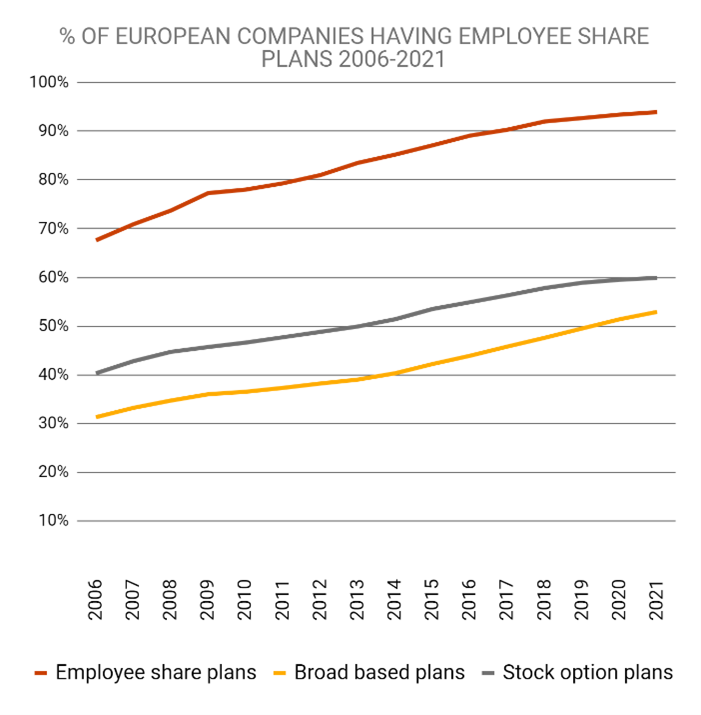

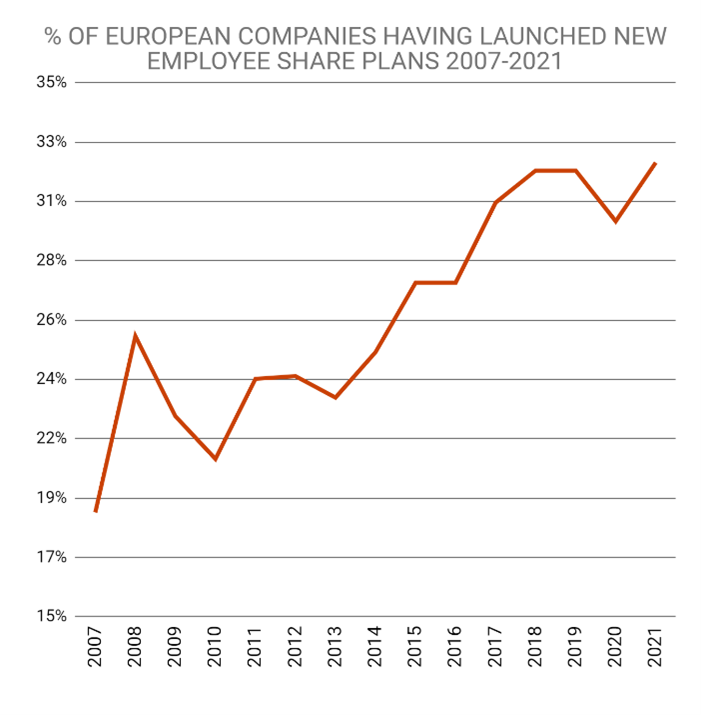

Personāla opciju attīstība turpinās, jo personāla akciju plānus ievieš arvien lielāks skaits lielo Eiropas uzņēmumu. 2021. gadā jaunus personāla akciju plānus ieviesa 32% lielo Eiropas uzņēmumu, kuri piedalījās mūsu pētījumā,1 un šis īpatsvars katru gadu palielinās.

- Personāla akciju plāni (employee share plans) ir papildu labumu plāni, kuru ietvaros darbiniekiem piešķir īpašumtiesības uzņēmumā akciju veidā (noteiktas, fiksēta cena).

- Plaša mēroga plāni (broad based plans) nozīmē, ka attiecīgā periodā lielākā daļa uzņēmuma pilnas slodzes darbinieku faktiski saņem personāla opcijas.

- Personāla opciju plānu (stock option plans) ietvaros – mūsu pētījumā tikai biržā kotētos uzņēmumos – tiek piešķirtas personāla opcijas, kas sniedz labumu gan darbiniekiem, gan plašākai sabiedrībai.

PwC nesen veiktajā pētījumā pievērsta uzmanība nodokļu piemērošanai ar pašu kapitālu saistītiem stimuliem jaunuzņēmumos: Kas sagaida jaunuzņēmumus?

Pētījumā analizēta nodokļu piemērošanu darbiniekiem paredzētiem pašu kapitāla atalgojuma plāniem ES dalībvalstu jaunuzņēmumos. Pieejamie nodokļu režīmi padara personāla akciju plānus daudz pievilcīgākus jaunuzņēmumu darbiniekiem un nodrošina jaunuzņēmumiem draudzīgāku vidi. Lai gan šie nodokļu režīmi paredz, ka jaunuzņēmumu darbinieki piedalīsies biznesa attīstībā, pastāv daudzi risinājumi, kurus valstis var izmantot šī mērķa sasniegšanai.

Pētījuma mērķis ir sniegt pārskatu par nodokļu piemērošanu darbinieku pašu kapitāla labumiem jaunuzņēmumos ES dalībvalstīs un dažās citās valstīs, kurās šāda veida plāni parasti ir būtiski (Lielbritānijā, Šveicē un Norvēģijā).

Lai mudinātu darbiniekus sasniegt mērķus un veikt konkrētus uzdevumus, uzņēmumi saviem darbiniekiem var piešķirt personāla opcijas vai pārdot akcijas (pārsvarā par nulles cenu vai diskontētu cenu). Uzņēmums un darbinieks var vienoties par nosacījumiem, kas darbiniekam jāizpilda, lai iegūtu šādus labumus. Taču akcijas var saņemt tikai pēc to turēšanas perioda, ko nosaka uzņēmums un paredz likums.

Lai gan personāla akciju plāni pēc būtības ir līdzīgi, atšķiras labvēlīgas nodokļu piemērošanas nosacījumi:

|

Latvija |

Igaunija |

Lietuva |

|

|

Apliek ar nodokli, ja vien nav spēkā atbrīvojums |

Personāla opciju izmantošanas brīdī nodokli piemēro starpībai starp akciju tirgus vērtību un darbinieka samaksāto iegādes cenu, ja tāda ir bijusi. |

||

|

Likmes |

23% IIN* 34,09% valsts sociālās apdrošināšanas obligātās iemaksas (VSAOI) *progresīvo 31% IIN piemēro, ja VSAOI netiek maksātas Latvijā. |

20% UIN* 33% VSAOI *ar likmi 20/80 |

20% IIN VSAOI sastāv no darba devēja daļas un darbinieka daļas. Darbinieka daļu ietur pēc 19,5% pamatlikmes (papildu 3% jāietur, ja persona ir pensiju 2. līmeņa plāna dalībnieks). Darba devēja daļa svārstās no 1,61% līdz 2,49% un maksājama no darba devēja līdzekļiem. |

|

Samaksa un deklarēšana |

Darba devējam jāietur IIN un jādeklarē VID. |

Darba devējam jāmaksā un jādeklarē UIN un VSAOI par šo papildu labumu Igaunijas nodokļu administrācijai. |

Atbildība par IIN ieturēšanu un deklarēšanu Lietuvas nodokļu administrācijai: 1) Darba devējam – personāla opcijas saņemtas no tiešā darba devēja; 2) Darba devējam – personāla opcijas saņemtas no saistīta uzņēmuma. Atbildība par VSAOI ieturēšanu un deklarēšanu Lietuvas nodokļu administrācijai: 1) Darba devējam – personāla opcijas saņemtas no tiešā darba devēja; 2) Darba devējam – personāla opcijas saņemtas no saistīta uzņēmuma un par to vērtības izmaksām izraksta rēķinu tiešajam darba devējam (VSAOI nepiemēro, ja šāds rēķins nav izrakstīts). |

|

Atbrīvojuma nosacījumi |

Turēšanas periods ir vismaz 12 mēneši. Darbiniekam šajā periodā jābūt nepārtrauktās darba tiesiskajās attiecībās. |

Atbrīvojums ir iespējams, ja turēšanas periods ir vismaz trīs gadi, darbinieks saņem darba devēja vai ar to vienā grupā ietilpstoša uzņēmuma akcijas, un opciju līgums ir korekti parakstīts. |

Tas var attiekties uz personāla opcijām, ko pēc 2020. gada 1. februāra piešķīris darba devējs vai ar to saistīts uzņēmums. Nodokļus nepiemēro, ja turēšanas periods ir vismaz trīs gadi. |

Visas trīs Baltijas valstis ir ieviesušas labvēlīgu nodokļu režīmu, lai palīdzētu uzņēmumiem ieinteresēt savus darbiniekus peļņas vairošanā. Lai gan atbrīvojuma nosacījumi dažādās valstīs atšķiras, darbiniekiem ir viegli saņemt personāla opcijas, kas uzskatāmas par neapliekamu ienākumu.

Apkopojot iepriekš minēto:

1) personāla opcijas ir labs ilgtermiņa motivēšanas rīks, kas vislabāk piemērots vadošiem darbiniekiem, jo viņi spēj tiešā veidā ietekmēt uzņēmuma rezultātus;

2) personāla opciju nozīme izriet no labvēlīga nodokļu režīma pieejamības un vietējo uzņēmumu attīstības līmeņa.

Ja Jums ir kāds komentārs par šo rakstu, lūdzu, iesūtiet to šeit lv_mindlink@pwc.com

Uzdot jautājumuVasaras laikā darba tirgū aktīvāk iesaistās skolēni. Pirmā algotā darba pieredze ir saistīta arī ar nodokļu maksāšanu. Šajā rakstā esam apkopojuši noderīgu informāciju, kas jāzina gan pašiem jaunajiem darbiniekiem, stājoties darba tiesiskajās attiecībās, gan viņu vecākiem.

Veiksmīgas klientu pieredzes nodrošināšanā viens no priekšnosacījumiem ir sakārtota organizācijas kultūra. Klientu apmierinātība ir kritiski svarīga jebkuram uzņēmumam, lai uzturētu ilgstošu rentabilitāti un konkurētspēju tirgū.

Rūpes par darbinieku mentālās veselības stāvokli nav tikai tukša runāšana vai formāls darba aizsardzības pienākums. Darba devējam var rasties īstas juridiskas sekas, ja netiek pievērsta uzmanība darbinieku pārslodzes jautājumiem. Tādēļ šajā rakstā vērtējam juridiskos virzienus, kuros var aizvest darbiniekam konstatēts izdegšanas sindroms, vienlaikus sniedzot praktisku ieskatu darba devēja rīcībai.

Mēs izmantojam sīkdatnes vietnes funkcionalitātes nodrošināšanai un satura kvalitātes uzlabošanai. Sīkdatnes bez kurām vietne nespēj funkcionēt ir vienmēr ieslēgtas, pārējās var brīvi ieslēgt/izslēgt izmantojot šo konfigurācijas paneli. PwC nepārdod Tavus datus trešajām personām.

Noklikšķinot uz “Apstiprināt visas sīkdatnes”, Tu piekrīti visu sīkdatņu veidu izmantošanai.

Plašāka informācija par sīkdatnēm pieejama sīkdatņu izmantošanas politikā..

Šīs sīkdatnes ir nepieciešamas lietotāju autentifikācijas nodrošināšanai. Tās var bloķēt izmantojot pārlūka uzstādījumus, taču šādā gadījumā nebūs iespējams autentificēties.

Šīs sīkdatnes ļauj mums analizēt tīmekļa vietnes apmeklējumu, datu plūsmu avotus un mērtīt vietnes veiktspēju. Šīs sīkdatnes neuzglabā personiski identificējamu informāciju.

Sīs sīkdatnes palīdz mums pielāgot vietnes saturu Jūsu interesēm un uzlabo reklāmu kvalitāti (neļauj tām nepārtraukti atkārtoties, utt).