Zane Smutova

Vecākā projektu vadītāja transfertcenu nodaļā, PwC Latvija

Līga Dobre-Jakubone

Projektu vadītāja transfertcenu nodaļā, PwC Latvija

Ar 2018. gada 1. janvāri būtiskas izmaiņas transfertcenu (TC) regulējumā attiecas arī uz saistītu personu identificēšanu, ar kurām veiktie darījumi uzņēmumu ienākuma nodokļa (UIN) maksātājam jādeklarē un jāanalizē TC dokumentācijā. Šajā rakstā – par to, vai “māsas” uzņēmumi ir uzskatāmi par saistītām personām, kā arī praktisks piemērs saistītu personu statusa noteikšanai.

Saistītu personu statuss “māsas” uzņēmumu darījumos

Visvienkāršākā situācija, kurā uzņēmumi iegūst saistītu personu statusu, ir tiešās līdzdalības kritērija izpilde, t.i., viena uzņēmuma līdzdalība otrajā ir 20% un vairāk.

Krietni sarežģītāk identificēt saistītu personu statusu var būt gadījumos, kad uzņēmumus nesaista tieša līdzdalība pamatkapitālā, taču tos kontrolē viena un tā pati juridiskā persona vai personu grupa, t.i., notiek darījumi starp “māsas” uzņēmumiem.

Iepriekš šādas situācijas paralēli regulēja arī UIN likums, kurš noteica, ka nodokļa maksātājam jāgatavo noteiktas formas informācija par saistītu personu darījumiem, ja tie ir grupas dalībnieki (vismaz 90% tieši vai netieši pieder vienam dalībniekam), skaidri pasakot, ka arī darījumi starp “māsas” uzņēmumiem ir uzskatāmi par saistītu personu darījumiem. Šobrīd spēkā esošajā UIN likumā vairs nav atrodama atsauce uz uzņēmumu grupas pazīmi. Un tā kā likumā “Par nodokļiem un nodevām” (NN likums) nav noteikts, vai darījumi starp “māsas” uzņēmumiem ir saistītu personu darījumi, nav skaidras norādes, vai šādus uzņēmumus var uzskatīt par saistītām personām un vai to veiktie darījumi jāvērtē arī TC piemērošanas vajadzībām.

Atbilstoši VID sniegtajam teorētiskajam viedoklim, nosakot saistītu personu statusu, NN likuma 1. panta konkrētā apakšpunktā sniegtā definīcija nav tieši piemērojama, tādēļ saistītu personu statuss nosakāms, šos apakšpunktus apvienojot, nevis vērtējot atrauti vienu no otra.

Tā kā spēkā esošais regulējums skaidri nenosaka, vai darījumi starp “māsas” uzņēmumiem ir uzskatāmi par saistītu personu darījumiem, katra konkrētā saistība ar grupas uzņēmumiem jāvērtē individuāli.

Praktisks piemērs saistītu personu statusa noteikšanai “māsas” uzņēmumu gadījumā

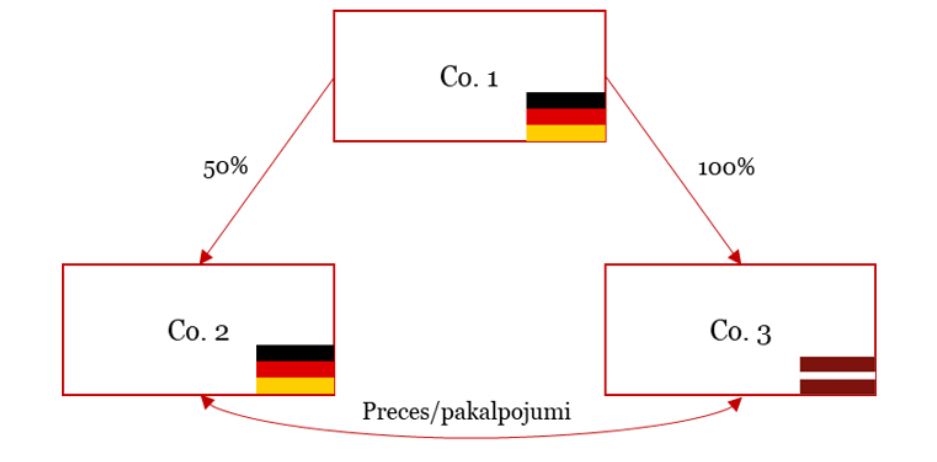

Uzņēmumam Vācijā (Co.1) pieder kapitāldaļas 50% apmērā Vācijas uzņēmumā (Co.2) un 100% apmērā Latvijas uzņēmumā (Co.3). Gan Co.2, gan Co.3 darbojas valde ar vairākiem valdes locekļiem, no kuriem katrs ir tiesīgs pārstāvēt uzņēmumu atsevišķi, turklāt divi no valdes locekļiem darbojas abos uzņēmumos. Co.2 un Co.3 2018. gadā veica savstarpējus darījumus.

Izvērtējot šo situāciju, nonākam pie šādiem secinājumiem:

- Co.2 un Co.3 ir saistītas personas saskaņā ar NN likuma 1. panta 18. punkta “f” apakšpunktu, jo abos uzņēmumos darbojas viena un tā pati valde vairākumā (vienai un tai pašai personai vai vienām un tām pašām personām šo uzņēmumu valdēs ir balsu vairākums – tiesības pārstāvēt uzņēmumu atsevišķi).

- Ja neizpildītos šis balsu vairākuma kritērijs, tad Co.2 un Co.3 varētu uzskatīt par saistītām personām, apvienojot NN likuma 1. panta 18. punkta “a” apakšpunktu (mātes un meitas sabiedrības) un “b” apakšpunktu (līdzdalības daļa otrā sabiedrībā pārsniedz 20%).

Papildus vēršam uzmanību, ka ārvalstīs esošu uzņēmumu saistības noteikšanā var vērtēt arī starp šīm valstīm noslēgto nodokļu konvenciju (parasti 9. pantu), kurš var noteikt, ka saistīti uzņēmumi pastāv, ja vienas valsts uzņēmums tieši vai netieši piedalās otras valsts uzņēmuma vadībā vai kontrolē, vai arī tam pieder daļa no uzņēmuma kapitāla.

Ņemot vērā minēto, Co.2 un Co.3 ir uzskatāmi par saistītiem uzņēmumiem, jo Co.1 pieder daļas abos.