Продолжая ранее начатую тему, в данной статье мы обращаемся к введенной концепции «с трудом поддающихся оценке нематериальных активов» и связанному с нематериальными активами судебному делу.

С появлением новых прецедентов ответственные учреждения все чаще оценивают возникающие риски нематериальных сделок, а также разрабатывают рекомендации и советы, которые помогут налоговым администрациям идентифицировать потенциально рискованные сделки связанных сторон, а налогоплательщикам – не допускать ошибок при создании новых структур и реализации новых сделок.

В июне 2018 года ОЭСР опубликовала 8-й план действий по предотвращению размывания налогооблагаемой базы и вывода прибыли из-под налогообложения, или адресованные налоговым администрациям рекомендации по применению принципа «с трудом поддающихся оценке нематериальных активов».

Термин «с трудом поддающиеся оценке нематериальные активы» относится к нематериальным активам или правам на такие активы, по отношению к которым в момент их передачи или наделения правом пользования между связанными предприятиями отсутствуют достоверные сопоставимые данные и на момент заключения сделки прогнозы будущих денежных потоков или доходов, ожидаемых от нематериального актива, или предположения, использованные при оценке нематериального актива, крайне неясны, поэтому на момент сделки трудно прогнозировать окончательный уровень успеха нематериального актива.

В их число могут входить нематериальные активы, которые:

Риск, связанный с нематериальными активами, с трудом поддающимися оценке, возникает, например, когда предприятие передает нематериальный актив на ранней стадии разработки связанному предприятию, назначает вознаграждение, которое не отражает стоимость нематериального актива на момент передачи, и впоследствии утверждает, что на момент передачи нематериального актива невозможно было с полной уверенностью прогнозировать его успех. Поэтому налогоплательщик утверждает, что различие между стоимостью нематериального актива ex ante и ex post должно быть соотнесено с более благоприятными тенденциями, чем было предусмотрено.

В последние десять лет все чаще приходится слышать о судебных делах, затрагивающих сделки с нематериальными активами. Поскольку известно, что налоговые начеты могут быть существенными, стоит обратить внимание на сделки, в которых фигурируют нематериальные активы.

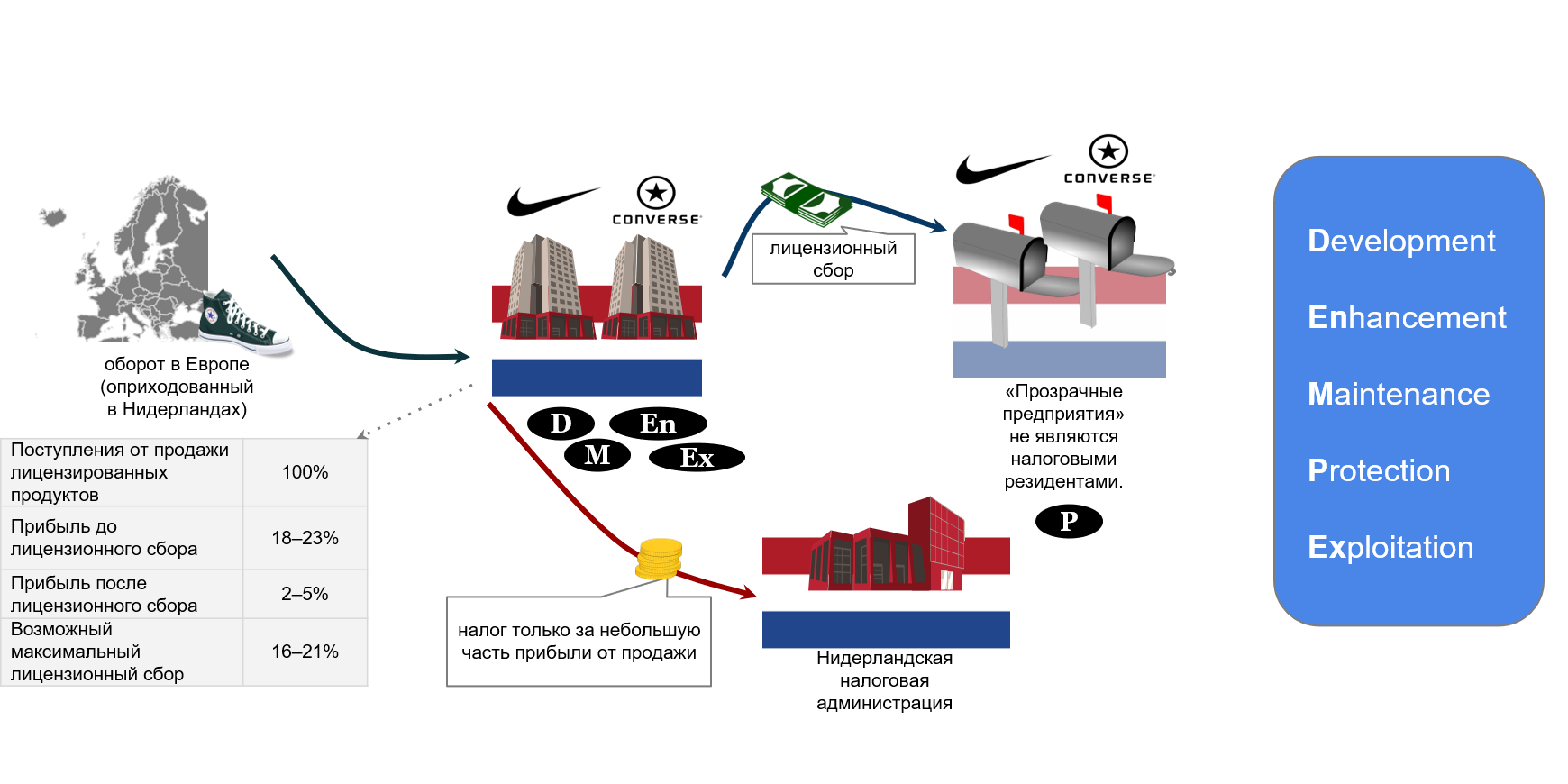

Далее мы рассмотрим судебное дело Nike/Converse, в котором платеж за лицензию, наделяющую правом пользования нематериальными активами, был использован как средство вывода прибыли.

Nike – это группа предприятий, учрежденная в США, в которую с начала 2000-х годов входит также группа Converse. Группа создала структуру в Европе, которой принадлежат несколько нидерландских предприятий, в том числе фигурирующие в данном деле два предприятия группы Nike в Нидерландах: Nike и Converse. Предприятия выполняют функции оптового распространителя, а именно: занимаются дизайном продуктов, продажей, определением ценовой политики, управлением запасами, обслуживанием клиентов и маркетингом на европейском рынке. На обоих предприятиях занято свыше 1000 работников. Согласно оценке активности предприятий по концепции DEMPE, которая упоминалась в предыдущей статье, оптовые предприятия участвовали в выполнении четырех функций DEMPE, связанных с разработкой нематериальных активов: разработка (development), улучшение (enhancement), содержание (maintenance) и использование (exploitation). Оба предприятия получили лицензии на использование товарных знаков и патентов на продукцию Nike и Converse в Европейском регионе, за которые вносится лицензионный сбор.

Лицензиарами и получателями сбора являются два других предприятия группы в Нидерландах, которым принадлежат товарные знаки и патенты в Европейском регионе. Оценив деятельность предприятий по DEMPE, администрация обнаружила, что владельцы нематериальных активов участвовали в выполнении только одной функции DEMPE, связанной с защитой нематериального актива (protection). Лицензиары зарегистрированы как коммандитные общества, которые для нужд налогообложения Нидерландов считаются «прозрачными предприятиями» и потому не облагаются ПНП. При этом на данных предприятиях нет работников и они не ведут никакую хозяйственную деятельность. Такие предприятия можно считать «почтовыми ящиками».

На рисунке представлена схема сделок с нематериальными активами:

Относительно лицензионного сбора в группе предусмотрено, что нидерландские оптовые предприятия должны получать 2–5% прибыли от своей деятельности, а превышение прибыли считается лицензионным сбором.

Относительно лицензионного сбора в группе предусмотрено, что нидерландские оптовые предприятия должны получать 2–5% прибыли от своей деятельности, а превышение прибыли считается лицензионным сбором.

Такой механизм определения лицензионного сбора был согласован с нидерландской налоговой администрацией, которая в течение десяти лет заключила с группой Nike пять предварительных соглашений о рыночной цене (стоимости).

Учитывая опасения, что утвержденные в рамках соглашения лицензионные сборы не отражают экономическую реальность, в дело вмешалась Европейская комиссия, чтобы проверить, не предоставила ли нидерландская налоговая администрация группе Nike нечестные преимущества – государственную поддержку – по сравнению с конкурентами.

После оценки функций DEMPE было установлено, что назначенное лицензионное вознаграждение не соответствует вкладу сторон в формирование стоимости нематериального актива. Поэтому предприятия – «почтовые ящики» не имели права получать от предприятий оптовой торговли лицензионные сборы в таком крупном размере.

Несмотря на то что окончательное решение по данному делу еще не принято, можно заключить, что не только налоговые администрации, но и Европейская комиссия «держит руку на пульсе» и надзирает за структурами, создаваемыми внутри групп международных предприятий, а также оценивает сделки между связанными сторонами, в особенности рискованные сделки, например, с нематериальными активами.

В завершение данной темы мы хотели бы подчеркнуть, что сделки с нематериальными активами и степени риска сильно различаются. Поэтому советуем при планировании сделок с нематериальными активами или длительном участии в них ежегодно оценивать установленные в данных сделках цены и подготавливать документацию, которой налогоплательщик обосновывает отсутствие в данных сделках риска трансфертного ценообразования.

Если у Вас возникли какие либо комментарии к этой статье, просим отправить здесь lv_mindlink@pwc.com

Ваш вопросС развитием налоговой системы у надзорных учреждений меняются приоритеты относительно рисков трансфертного ценообразования, и в последние годы большее внимание уделяется все более сложным случаям. Растет актуальность и аспектов трансфертного ценообразования нематериальных активов, поэтому в рамках нескольких «Коротких сообщений» мы разъясним существенность сделок связанных сторон, которые включают в себя использование нематериальных активов, рассмотрим связанные с ними тенденции трансфертного ценообразования, наиболее распространенные риски, а также обратимся к судебной практике.

Юридическая форма или договор о сделке, заключенный между зависимыми сторонами, и его условия всегда были одними из факторов, рассматриваемых при оценке соответствия трансфертного ценообразования в контролируемых сделках принципу рыночной стоимости. В данной статье – о существенности юридической формы сделки, наблюдаемом подходе к разработке внутригрупповых договоров и условиях, которые необходимо учитывать при составлении таких договоров, чтобы уменьшить риски трансфертного ценообразования.

Согласно статье 152 закона «О налогах и пошлинах», налогоплательщик (НП) обязан соблюдать требования относительно актуальности информации, включенной в подготовленную им документацию трансфертного ценообразования (ТЦ), и ее регулярного обновления в соответствии с существующей фактической ситуацией. Сейчас, когда в процессе подготовки и подачи документации ТЦ наступило затишье, мы обратились в СГД с просьбой ответить на неоднозначные вопросы об обновлении сопоставимых данных и пересмотре финансовой информации, включая возможность использовать подход roll forward.

Мы используем cookie-файлы для персонализации контента, улучшения пользовательского опыта и сбора статистики.

Нажимая «Принять все cookie-файлы», вы соглашаетесь на использование всех типов cookie-файлов. Если вы хотите выбрать, каких cookie-файлов мы можем использовать, выберите соответствующих.

Чтобы получить дополнительную информацию, вы можете ознакомиться с нашей «Политикой использования cookie-файлов».

Эти cookie-файлы обеспечивают работу веб-сайта, и отключить их нельзя. Обычно они применяются в ответ на производимые вами действия, т.е. на ваши запросы, например, установить настройки конфиденциальности или заполнить какие-либо формы и служат для того, чтобы сделать использование вами веб-сайта более удобным для вас. Вы можетe настроить свой браузер таким образом, чтобы он блокировал эти cookie-файлы или оповещал вас о них, но в этом случае некоторые компоненты сайта перестанут работать. Эти cookie-файлы не хранят данные, идентифицирующие личность.

Эти cookie-файлы помогают нам вести подсчет статистики количества посетителей и исследовать источники трафика, чтобы мы могли оценивать и повышать эффективность и удобство работы нашего сайта для вас. Они позволяют нам узнать, какие страницы являются самыми популярными или пользуются наименьшим интересом пользователей, каким образом посетители перемещаются по сайту. Вся информация, собираемая этими cookie-файлами, обобщается и, соответственно, является анонимной. Если вы запретите использовать эти cookie-файлы, мы не сможем отслеживать посещаемость сайта и не сможем регулировать его работу.

В целях продвижения своих услуг, сбора статистики и проведения исследований, PwC и MindLink.lv может размещать на других сайтах рекламу, которая будет видна вам. Cookie-файлы используются для того, чтобы сделать предложения ориентированными на вас и ваши интересы. Кроме того, они нужны для предотвращения частого появления одной и той же рекламы. Эти рекламные обращения предназначены исключительно для того, чтобы ознакомить вас с потенциально интересными для вас предложениями. PwC не продает ваши данные третьим лицам.